Khủng hoảng niềm tin gây sụt giảm doanh thu

Năm 2023 là năm nhiều khó khăn, thách thức và có nhiều sự thay đổi với thị trường bảo hiểm, nhất là bảo hiểm nhân thọ Việt Nam. Một trong các nguyên nhân đến từ khủng hoảng truyền thông, qua đó thúc đẩy khủng hoảng niềm tin đối với sản phẩm bảo hiểm nhân thọ, ảnh hưởng đến toàn ngành bảo hiểm.

Theo Tổng cục Thống kê, doanh thu phí toàn thị trường bảo hiểm quý IV/2023 giảm 11,9% so với cùng kỳ 2022. Trong đó, doanh thu phí bảo hiểm lĩnh vực nhân thọ giảm 17%, còn lĩnh vực bảo hiểm phi nhân thọ tăng 2%.

Lũy kế cả năm 2023, doanh thu phí toàn thị trường bảo hiểm ước đạt 227.100 tỷ đồng, giảm 8,33% so với năm trước. Doanh thu phí bảo hiểm phi nhân thọ cả năm ở mức 71.100 tỷ đồng, tăng 2,4%.

Dù vậy, mảng bảo hiểm nhân thọ tiếp tục là nguyên nhân chính khiến tổng doanh thu phí giảm. Doanh thu phí bảo hiểm lĩnh vực nhân thọ ước đạt gần 156.000 tỷ đồng, giảm 12,5% so với năm trước. Đây cũng là năm đầu tiên ngành bảo hiểm nhân thọ ghi nhận tăng trưởng âm.

Năm 2023, Bộ Tài chính đã có loạt động thái thanh tra đối với ngành bảo hiểm. Trong 6 tháng đầu năm ngoái, bộ này đã hoàn thành thanh tra tại 4 doanh nghiệp bảo hiểm: Prudential, Sun Life, BIDV Metlife, MB Ageas. Cơ quan quản lý đã chỉ ra hàng loạt sai phạm về tư vấn bảo hiểm, hoạt động đại lý bảo hiểm… và yêu cầu lãnh đạo các doanh nghiệp bảo hiểm xử lý nghiêm.

Ngay sau đó, Bộ Tài Chính tiếp tục thanh tra công ty bảo hiểm AIA, Dai-ichi, Manulife và thêm 7 doanh nghiệp nữa. Đầu tháng 1/2024, việc thanh tra đã hoàn thành, kết luận đang trong quá trình hoàn thiện.

Vài năm gần đây, công ty bảo hiểm và ngân hàng hợp tác bán chéo sản phẩm. Do chạy theo doanh số, nhiều ngân hàng bỏ qua việc kiểm soát, dẫn đến tư vấn lập lờ trong khâu tư vấn bán hàng.

Việc hàng loạt khách hàng bị ép mua bảo hiểm khi vay vốn, hoặc lầm tưởng sản phẩm bảo hiểm liên kết đầu tư là gửi tiết kiệm đã tạo cuộc khủng hoảng trên thị trường bảo hiểm, ảnh hưởng niềm tin của khách hàng vào một dịch vụ tài chính cơ bản.

Sự sụt giảm của thị trường bảo hiểm nói chung và bảo hiểm nhân thọ nói riêng đến từ đà sa sút ở kênh bán chéo bảo hiểm của ngân hàng (bancassurance). Các năm trở lại đây, bancassurance luôn được coi là động lực tăng trưởng chính của nhóm bảo hiểm nhân thọ. Theo số liệu của Hiệp hội Bảo hiểm Việt Nam, kênh này chỉ chiếm 5% doanh số bảo hiểm vào năm 2016, song đã tăng mạnh lên hơn 46% trong năm 2022. Như MB Bank thu về 10.000 tỷ đồng, VP Bank là hơn 3.300 tỷ đồng.

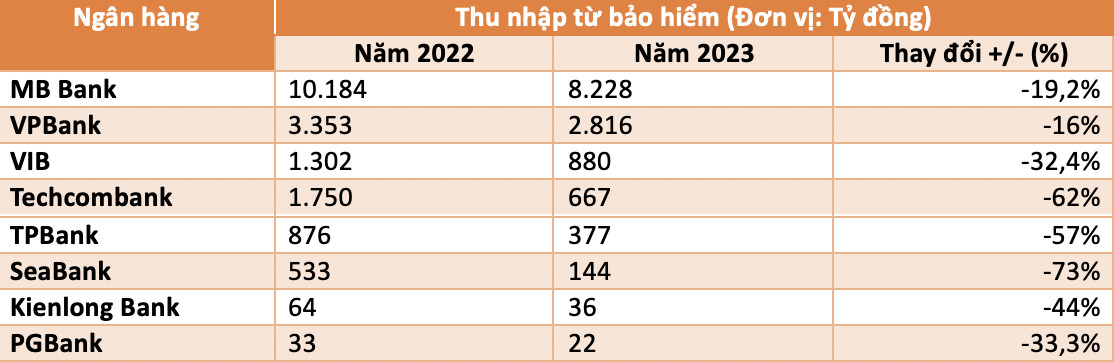

Tuy nhiên sang năm 2023, báo cáo tài chính của 9 ngân hàng năm 2023 (MB, VPBank, VIB, Techcombank, TPBank, SeaBank, KienlongBank, PGBank) đều ghi nhận thu nhập giảm từ hoạt động kinh doanh, tư vấn bảo hiểm.

MB Bank vẫn dẫn đầu với 8.228 tỷ đồng thu nhập từ bảo hiểm, giảm gần 2.000 tỷ đồng (19,2%) so với năm trước đó. Ba ngân hàng ghi nhận mức sụt giảm nguồn thu lớn nhất từ bảo hiểm là SeaBank, Techcombank và TPBank, lần lượt giảm 73%, 62% và 57%.

Nhiều doanh nghiệp bảo hiểm niêm yết báo lãi

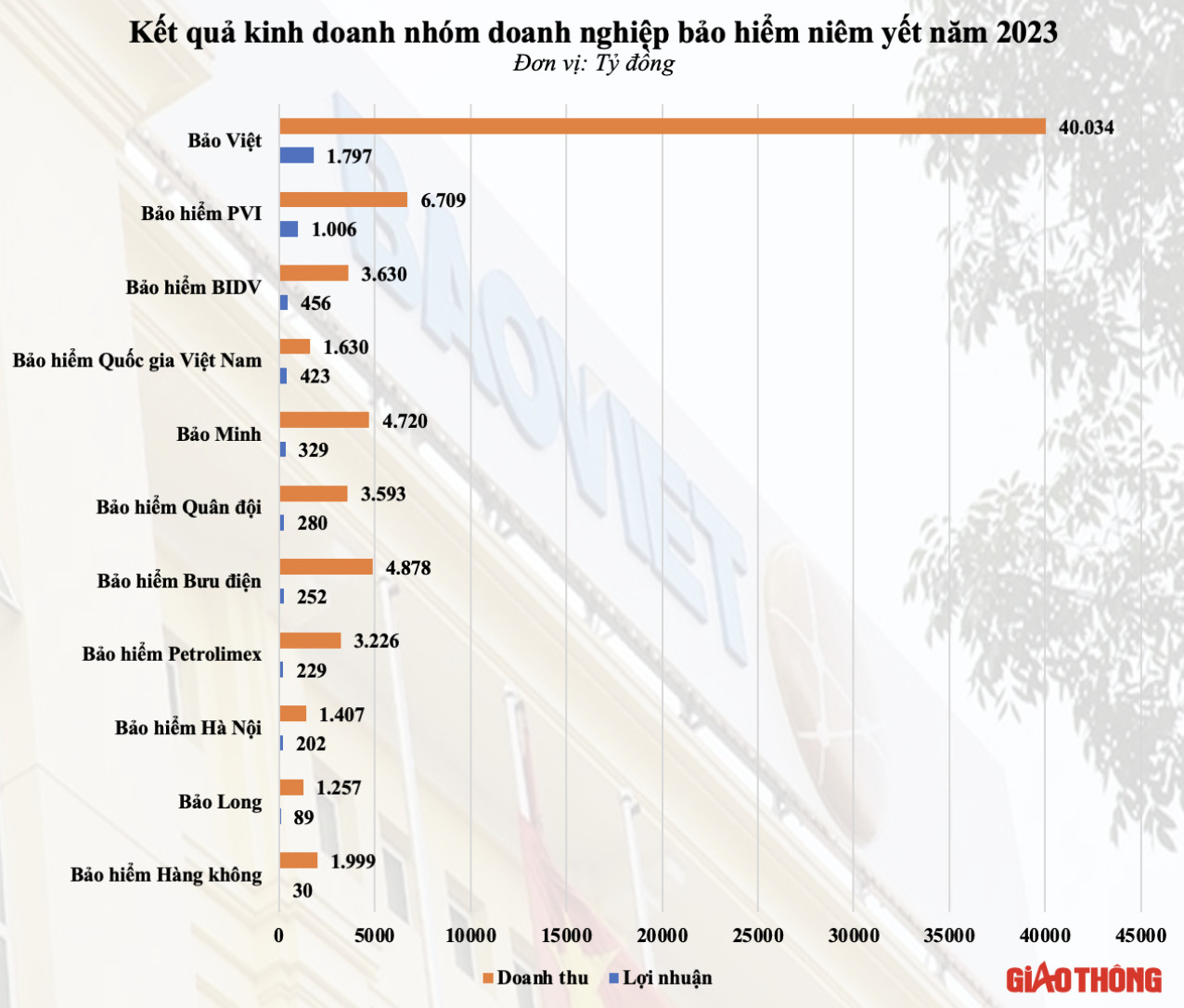

Trái ngược với nửa còn lại của thị trường, năm 2023, hầu hết các doanh nghiệp bảo hiểm niêm yết (chủ yếu là phi nhân thọ) đều báo lãi tăng trong bối cảnh thị trường còn nhiều thách thức. Trong nhóm này, Tập đoàn Bảo Việt tiếp tục dẫn đầu với doanh thu hơn 40.000 tỷ đồng, lãi ròng 1.797 tỷ đồng, tăng hơn 11% so với năm 2022.

Lợi nhuận từ hoạt động tài chính của Bảo Việt cũng tăng 33% lên gần 10,710 tỷ đồng, chủ yếu là lãi tiền gửi (8,642 tỷ đồng, tăng 58%), đầu tư trái phiếu, kỳ phiếu, tín phiếu (3,941 tỷ đồng, tăng 14%), cổ tức được chia (372 tỷ đồng, tăng 32%) và lãi chênh lệch tỷ giá (gần 173 tỷ đồng, tăng 40%).

Tính đến ngày 31/12/2023, tổng tài sản của doanh nghiệp đạt gần 221.206 tỷ đồng, tăng 10% so với số đầu năm. Trong đó, tiền và các khoản tương đương tiền gấp 2,2 lần, lên hơn 4.789 tỷ đồng.

PVI là công ty bảo hiểm niêm yết thứ hai tại Việt Nam cán mốc lợi nhuận sau thuế hơn 1.000 tỷ đồng. Với mục tiêu lợi nhuận khiêm tốn chỉ 793 tỷ đồng trong năm 2023, PVI đã hoàn thành 128,9% kế hoạch đề ra.

Hoạt động tài chính trong năm 2023 của PVI cũng ghi nhận kết quả tốt, giúp doanh nghiệp kiếm được 935 tỷ đồng lợi nhuận, tăng 33% so với năm ngoái. Trong đó, lãi tiền gửi, tiền cho vay là 789 tỷ đồng, lãi trái phiếu, giấy tờ có giá là 298 tỷ đồng, hoạt động kinh doanh cổ phiếu và chia cổ tức đem về cho PVI gần 130 tỷ đồng. Đặc biệt, lãi tiền gửi năm 2023 của PVI tăng gần gấp đôi so với 2022. Tính đến ngày 31/12/2023, tổng tài sản của PVI đạt 26.946 tỷ đồng, tăng 3,1%.

Nhìn chung, các doanh nghiệp bảo hiểm trên sàn đều ghi nhận kết quả kinh doanh khởi sắc, song phần lớn đà tăng trưởng đều đến từ mảng tài chính bên cạnh nguồn thu từ bảo hiểm. Hoạt động tài chính - mảng mang lại lợi nhuận chính cho các doanh nghiệp bảo hiểm này - thường tập trung đầu tư vào tiền gửi và trái phiếu chính phủ, trái phiếu doanh nghiệp, những loại tài sản hưởng lợi lớn khi lãi suất tăng lên.

Kết quả trên cho thấy giữa những thách thức của năm 2023, ngành bảo hiểm vẫn còn nhiều tín hiệu tích cực và dư địa để sớm hồi phục trong thời gian tới khi bảo hiểm dần chú trọng hơn về "chất".

Theo thông tin từ Cục Quản lý và Giám sát bảo hiểm (Bộ Tài chính), ngành bảo hiểm Việt Nam đang hướng tới một năm đầy triển vọng trong 2024 với những mục tiêu tài chính đáng chú ý. Cụ thể, tổng tài sản của ngành được ước tính đạt 1.004.421 tỷ đồng, tăng trưởng 9,97% so với năm 2023.

Ngành bảo hiểm cũng dự kiến đóng góp cho nền kinh tế thông qua số vốn đầu tư ước đạt 850.264 tỷ đồng, tăng 11,51%. Tổng doanh thu phí bảo hiểm kỳ vọng đạt 243.472 tỷ đồng, trong đó bảo hiểm phi nhân thọ ước đạt 79.687 tỷ đồng (tăng 12%) và bảo hiểm nhân thọ ước đạt 163.785 tỷ đồng (tăng 5%).

Trước những thách thức từ bối cảnh kinh tế, Cục Quản lý và Giám sát bảo hiểm nhận định việc đưa ngành bảo hiểm nhân thọ tăng trưởng dương là một thách thức lớn. Tuy nhiên, với sự hỗ trợ từ Chính phủ, sự quyết liệt từ Bộ Tài chính và nỗ lực của các doanh nghiệp, ngành bảo hiểm Việt Nam đang từng bước thay đổi theo hướng tích cực.

Thanh Thắng

Bình luận bài viết (0)

Gửi bình luận